個(gè)人獨(dú)資、合伙企業(yè)無(wú)緣享受最新所得稅減半征稅優(yōu)惠

財(cái)稅星空提示:近期,財(cái)政部、國(guó)家稅務(wù)總局發(fā)布公告,針對(duì)小微企業(yè)和個(gè)體工商戶的所得稅進(jìn)行了更大幅度的減免優(yōu)惠,即:

1. 對(duì)小型微利企業(yè)年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在財(cái)稅〔2019〕13號(hào)文件規(guī)定的優(yōu)惠政策(5%實(shí)際稅率)基礎(chǔ)上,再減半征收企業(yè)所得稅(實(shí)際稅率2.5%)。

2. 對(duì)個(gè)體工商戶年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在現(xiàn)行優(yōu)惠政策基礎(chǔ)上,減半征收個(gè)人所得稅。

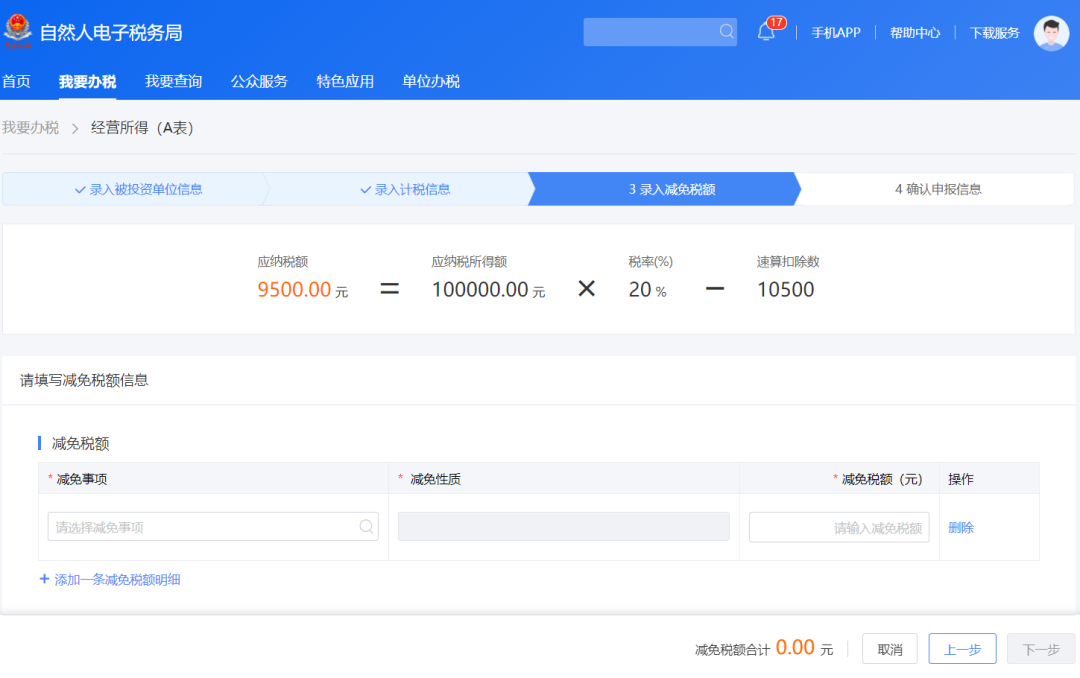

這一政策無(wú)疑將使得小微企業(yè)以及個(gè)體工商戶的所得稅稅負(fù)大幅下降,那么在新政策下,個(gè)人獨(dú)資企業(yè)與合伙能否享受個(gè)人所得稅的減免優(yōu)惠呢?從政策表述以及金稅三期申報(bào)系統(tǒng)中我們可以看出,個(gè)人獨(dú)資企業(yè)與合伙企業(yè)不在本次優(yōu)惠政策的適用范圍之內(nèi),相比小微企業(yè)在電子稅務(wù)局申報(bào)時(shí)系統(tǒng)自動(dòng)計(jì)算減免稅額,在自然人電子稅務(wù)局的申報(bào)系統(tǒng)中,個(gè)人獨(dú)資企業(yè)在填報(bào)了收入及扣除項(xiàng)后,系統(tǒng)并未自動(dòng)計(jì)算減免稅額,且在減免稅事項(xiàng)中也并未出現(xiàn)該優(yōu)惠項(xiàng)目:

值得注意的是,在2020年疫情期間國(guó)家稅務(wù)總局出臺(tái)了《國(guó)家稅務(wù)總局關(guān)于小型微利企業(yè)和個(gè)體工商戶延緩繳納2020年所得稅有關(guān)事項(xiàng)的公告》(國(guó)家稅務(wù)總局公告2020年第10號(hào))文件,明確小微企業(yè)和個(gè)體工商戶可暫緩繳納企業(yè)所得稅與個(gè)人所得稅,該優(yōu)惠政策的適用主體同樣也未包含個(gè)人獨(dú)資企業(yè)與合伙企業(yè)。

財(cái)政部 稅務(wù)總局

關(guān)于實(shí)施小微企業(yè)和個(gè)體工商戶所得稅優(yōu)惠政策的公告

財(cái)政部 稅務(wù)總局公告2021年第12號(hào)

為進(jìn)一步支持小微企業(yè)和個(gè)體工商戶發(fā)展,現(xiàn)就實(shí)施小微企業(yè)和個(gè)體工商戶所得稅優(yōu)惠政策有關(guān)事項(xiàng)公告如下:

一、對(duì)小型微利企業(yè)年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在《財(cái)政部 稅務(wù)總局關(guān)于實(shí)施小微企業(yè)普惠性稅收減免政策的通知》(財(cái)稅〔2019〕13號(hào))第二條規(guī)定的優(yōu)惠政策基礎(chǔ)上,再減半征收企業(yè)所得稅。

二、對(duì)個(gè)體工商戶年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在現(xiàn)行優(yōu)惠政策基礎(chǔ)上,減半征收個(gè)人所得稅。

三、本公告執(zhí)行期限為2021年1月1日至2022年12月31日。

特此公告。

財(cái)政部 稅務(wù)總局

2021年4月2日

國(guó)家稅務(wù)總局

關(guān)于落實(shí)支持小型微利企業(yè)和個(gè)體工商戶發(fā)展所得稅優(yōu)惠政策有關(guān)事項(xiàng)的公告

國(guó)家稅務(wù)總局公告2021年第8號(hào)

為貫徹落實(shí)《財(cái)政部 稅務(wù)總局關(guān)于實(shí)施小微企業(yè)和個(gè)體工商戶所得稅優(yōu)惠政策的公告》(2021年第12號(hào)),進(jìn)一步支持小型微利企業(yè)和個(gè)體工商戶發(fā)展,現(xiàn)就有關(guān)事項(xiàng)公告如下:

一、關(guān)于小型微利企業(yè)所得稅減半政策有關(guān)事項(xiàng)

(一)對(duì)小型微利企業(yè)年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,減按12.5%計(jì)入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。

(二)小型微利企業(yè)享受上述政策時(shí)涉及的具體征管問(wèn)題,按照《國(guó)家稅務(wù)總局關(guān)于實(shí)施小型微利企業(yè)普惠性所得稅減免政策有關(guān)問(wèn)題的公告》(2019年第2號(hào))相關(guān)規(guī)定執(zhí)行。

二、關(guān)于個(gè)體工商戶個(gè)人所得稅減半政策有關(guān)事項(xiàng)

(一)對(duì)個(gè)體工商戶經(jīng)營(yíng)所得年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在現(xiàn)行優(yōu)惠政策基礎(chǔ)上,再減半征收個(gè)人所得稅。個(gè)體工商戶不區(qū)分征收方式,均可享受。

(二)個(gè)體工商戶在預(yù)繳稅款時(shí)即可享受,其年應(yīng)納稅所得額暫按截至本期申報(bào)所屬期末的情況進(jìn)行判斷,并在年度匯算清繳時(shí)按年計(jì)算、多退少補(bǔ)。若個(gè)體工商戶從兩處以上取得經(jīng)營(yíng)所得,需在辦理年度匯總納稅申報(bào)時(shí),合并個(gè)體工商戶經(jīng)營(yíng)所得年應(yīng)納稅所得額,重新計(jì)算減免稅額,多退少補(bǔ)。

(三)個(gè)體工商戶按照以下方法計(jì)算減免稅額:

減免稅額=(個(gè)體工商戶經(jīng)營(yíng)所得應(yīng)納稅所得額不超過(guò)100萬(wàn)元部分的應(yīng)納稅額-其他政策減免稅額×個(gè)體工商戶經(jīng)營(yíng)所得應(yīng)納稅所得額不超過(guò)100萬(wàn)元部分÷經(jīng)營(yíng)所得應(yīng)納稅所得額)×(1-50%)

(四)個(gè)體工商戶需將按上述方法計(jì)算得出的減免稅額填入對(duì)應(yīng)經(jīng)營(yíng)所得納稅申報(bào)表“減免稅額”欄次,并附報(bào)《個(gè)人所得稅減免稅事項(xiàng)報(bào)告表》。對(duì)于通過(guò)電子稅務(wù)局申報(bào)的個(gè)體工商戶,稅務(wù)機(jī)關(guān)將提供該優(yōu)惠政策減免稅額和報(bào)告表的預(yù)填服務(wù)。實(shí)行簡(jiǎn)易申報(bào)的定期定額個(gè)體工商戶,稅務(wù)機(jī)關(guān)按照減免后的稅額進(jìn)行稅款劃繳。

三、關(guān)于取消代開貨物運(yùn)輸業(yè)發(fā)票預(yù)征個(gè)人所得稅有關(guān)事項(xiàng)

對(duì)個(gè)體工商戶、個(gè)人獨(dú)資企業(yè)、合伙企業(yè)和個(gè)人,代開貨物運(yùn)輸業(yè)增值稅發(fā)票時(shí),不再預(yù)征個(gè)人所得稅。個(gè)體工商戶業(yè)主、個(gè)人獨(dú)資企業(yè)投資者、合伙企業(yè)個(gè)人合伙人和其他從事貨物運(yùn)輸經(jīng)營(yíng)活動(dòng)的個(gè)人,應(yīng)依法自行申報(bào)繳納經(jīng)營(yíng)所得個(gè)人所得稅。

四、關(guān)于執(zhí)行時(shí)間和其他事項(xiàng)

本公告第一條和第二條自2021年1月1日起施行,2022年12月31日終止執(zhí)行。2021年1月1日至本公告發(fā)布前,個(gè)體工商戶已經(jīng)繳納經(jīng)營(yíng)所得個(gè)人所得稅的,可自動(dòng)抵減以后月份的稅款,當(dāng)年抵減不完的可在匯算清繳時(shí)辦理退稅;也可直接申請(qǐng)退還應(yīng)減免的稅款。本公告第三條自2021年4月1日起施行。

《國(guó)家稅務(wù)總局關(guān)于實(shí)施小型微利企業(yè)普惠性所得稅減免政策有關(guān)問(wèn)題的公告》(2019年第2號(hào))第一條與本公告不一致的,依照本公告執(zhí)行?!秶?guó)家稅務(wù)總局關(guān)于代開貨物運(yùn)輸業(yè)發(fā)票個(gè)人所得稅預(yù)征率問(wèn)題的公告》(2011年第44號(hào))同時(shí)廢止。

特此公告。

國(guó)家稅務(wù)總局

2021年4月7日

政策解讀

關(guān)于《國(guó)家稅務(wù)總局關(guān)于落實(shí)支持小型微利企業(yè)和個(gè)體工商戶發(fā)展所得稅優(yōu)惠政策有關(guān)事項(xiàng)的公告》的解讀

根據(jù)《財(cái)政部 稅務(wù)總局關(guān)于實(shí)施小微企業(yè)和個(gè)體工商戶所得稅優(yōu)惠政策的公告》(2021年第12號(hào))的規(guī)定,稅務(wù)總局發(fā)布了《國(guó)家稅務(wù)總局關(guān)于落實(shí)支持小型微利企業(yè)和個(gè)體工商戶發(fā)展所得稅優(yōu)惠政策有關(guān)事項(xiàng)的公告》(以下簡(jiǎn)稱《公告》)?,F(xiàn)解讀如下:

一、為什么要制發(fā)《公告》?

為貫徹落實(shí)黨中央、國(guó)務(wù)院決策部署,進(jìn)一步幫助市場(chǎng)主體恢復(fù)元?dú)狻⒃鰪?qiáng)活力,支持小型微利企業(yè)和個(gè)體工商戶發(fā)展,財(cái)政部和稅務(wù)總局聯(lián)合下發(fā)《財(cái)政部 稅務(wù)總局關(guān)于實(shí)施小微企業(yè)和個(gè)體工商戶所得稅優(yōu)惠政策的公告》(2021年第12號(hào)),規(guī)定對(duì)小型微利企業(yè)和個(gè)體工商戶年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在現(xiàn)行優(yōu)惠政策基礎(chǔ)上,再減半征收所得稅(以下簡(jiǎn)稱減半政策)。為及時(shí)明確政策執(zhí)行口徑,確保減稅政策落實(shí)到位,市場(chǎng)主體應(yīng)享盡享,我們制發(fā)了此項(xiàng)《公告》。

二、稅收優(yōu)惠政策的適用范圍是什么?

自2021年1月1日至2022年12月31日,對(duì)小型微利企業(yè)和個(gè)體工商戶年應(yīng)納稅所得額不超過(guò)100萬(wàn)元的部分,在現(xiàn)行優(yōu)惠政策基礎(chǔ)上,再減半征收所得稅。小型微利企業(yè)和個(gè)體工商戶不區(qū)分征收方式,均可享受減半政策。

三、享受稅收優(yōu)惠政策的程序是怎樣的?

小型微利企業(yè)和個(gè)體工商戶在預(yù)繳和匯算清繳所得稅時(shí)均可享受減半政策,享受政策時(shí)無(wú)需進(jìn)行備案,通過(guò)填寫企業(yè)所得稅納稅申報(bào)表,或個(gè)人所得稅納稅申報(bào)表和減免稅事項(xiàng)報(bào)告表相關(guān)欄次,即可享受。對(duì)于通過(guò)電子稅務(wù)局申報(bào)的小型微利企業(yè)和個(gè)體工商戶,稅務(wù)機(jī)關(guān)將自動(dòng)為其提供申報(bào)表和報(bào)告表(僅個(gè)人所得稅)中該項(xiàng)政策的預(yù)填服務(wù)。實(shí)行簡(jiǎn)易申報(bào)的定期定額個(gè)體工商戶,稅務(wù)機(jī)關(guān)按照減免后的稅額進(jìn)行稅款劃繳。

四、小型微利企業(yè)的判斷標(biāo)準(zhǔn)有沒(méi)有變化?

小型微利企業(yè)的判斷標(biāo)準(zhǔn)仍按照《國(guó)家稅務(wù)總局關(guān)于實(shí)施小型微利企業(yè)普惠性所得稅減免政策有關(guān)問(wèn)題的公告》(2019年第2號(hào))有關(guān)規(guī)定執(zhí)行。即小型微利企業(yè)是指從事國(guó)家非限制和禁止行業(yè),且同時(shí)符合年度應(yīng)納稅所得額不超過(guò)300萬(wàn)元、從業(yè)人數(shù)不超過(guò)300人、資產(chǎn)總額不超過(guò)5000萬(wàn)元等三個(gè)條件的企業(yè)。預(yù)繳企業(yè)所得稅時(shí),小型微利企業(yè)的資產(chǎn)總額、從業(yè)人數(shù)、年度應(yīng)納稅所得額指標(biāo),暫按當(dāng)年度截至本期申報(bào)所屬期末的情況進(jìn)行判斷。

五、小型微利企業(yè)的實(shí)際應(yīng)納所得稅額和減免稅額的計(jì)算方法是什么?

小型微利企業(yè)年應(yīng)納稅所得額不超過(guò)100萬(wàn)元、超過(guò)100萬(wàn)元但不超過(guò)300萬(wàn)元的部分,分別減按12.5%、50%計(jì)入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。示例如下:

【例1】A企業(yè)經(jīng)過(guò)判斷符合小型微利企業(yè)條件。2021年第1季度預(yù)繳企業(yè)所得稅時(shí),相應(yīng)的應(yīng)納稅所得額為50萬(wàn)元,那么A企業(yè)實(shí)際應(yīng)納所得稅額=50×12.5%×20%=1.25萬(wàn)元。減免稅額=50×25%-1.25=11.25萬(wàn)元。第2季度預(yù)繳企業(yè)所得稅時(shí),相應(yīng)的累計(jì)應(yīng)納稅所得額為150萬(wàn)元,那么A企業(yè)實(shí)際應(yīng)納所得稅額=100×12.5%×20%+(150-100)×50%×20%=2.5+5=7.5萬(wàn)元。減免稅額=150×25%-7.5=30萬(wàn)元。

六、取得多處經(jīng)營(yíng)所得的個(gè)體工商戶如何享受優(yōu)惠政策?

按照現(xiàn)行政策規(guī)定,納稅人從兩處以上取得經(jīng)營(yíng)所得的,應(yīng)當(dāng)選擇向其中一處經(jīng)營(yíng)管理所在地主管稅務(wù)機(jī)關(guān)辦理年度匯總申報(bào)。若個(gè)體工商戶從兩處以上取得經(jīng)營(yíng)所得,需在辦理年度匯總納稅申報(bào)時(shí),合并個(gè)體工商戶經(jīng)營(yíng)所得年應(yīng)納稅所得額,重新計(jì)算減免稅額,多退少補(bǔ)。舉例如下:

【例2】納稅人張某同時(shí)經(jīng)營(yíng)個(gè)體工商戶A和個(gè)體工商戶B,年應(yīng)納稅所得額分別為80萬(wàn)元和50萬(wàn)元,那么張某在年度匯總納稅申報(bào)時(shí),可以享受減半征收個(gè)人所得稅政策的應(yīng)納稅所得額為100萬(wàn)元。

七、個(gè)體工商戶的減免稅額怎么計(jì)算?

為了讓納稅人準(zhǔn)確享受稅收政策,《公告》規(guī)定了減免稅額的計(jì)算公式:

減免稅額=(個(gè)體工商戶經(jīng)營(yíng)所得應(yīng)納稅所得額不超過(guò)100萬(wàn)元部分的應(yīng)納稅額-其他政策減免稅額×個(gè)體工商戶經(jīng)營(yíng)所得應(yīng)納稅所得額不超過(guò)100萬(wàn)元部分÷經(jīng)營(yíng)所得應(yīng)納稅所得額)×(1-50%)

舉例說(shuō)明如下:

【例3】納稅人李某經(jīng)營(yíng)個(gè)體工商戶C,年應(yīng)納稅所得額為80000元(適用稅率10%,速算扣除數(shù)1500),同時(shí)可以享受殘疾人政策減免稅額2000元,那么李某該項(xiàng)政策的減免稅額=[(80000×10%-1500)-2000]×(1-50%)=2250元。

【例4】納稅人吳某經(jīng)營(yíng)個(gè)體工商戶D,年應(yīng)納稅所得額為1200000元(適用稅率35%,速算扣除數(shù)65500),同時(shí)可以享受殘疾人政策減免稅額6000元,那么吳某該項(xiàng)政策的減免稅額=[(1000000×35%-65500)-6000×1000000÷1200000]×(1-50%)=139750元。

實(shí)際上,這一計(jì)算規(guī)則我們已經(jīng)內(nèi)嵌到電子稅務(wù)局信息系統(tǒng)中,稅務(wù)機(jī)關(guān)將為納稅人提供申報(bào)表和報(bào)告表預(yù)填服務(wù),符合條件的納稅人準(zhǔn)確、如實(shí)填報(bào)經(jīng)營(yíng)情況數(shù)據(jù),系統(tǒng)可自動(dòng)計(jì)算減免稅金額。

八、個(gè)體工商戶今年經(jīng)營(yíng)所得已繳稅款的,還能享受優(yōu)惠政策嗎?

為向納稅人最大程度釋放減稅紅利,個(gè)體工商戶今年經(jīng)營(yíng)所得已經(jīng)繳納稅款的,也能享受稅收優(yōu)惠。具體辦法是,2021年1月1日至本公告發(fā)布前,個(gè)體工商戶已經(jīng)繳納當(dāng)年經(jīng)營(yíng)所得個(gè)人所得稅的,可自動(dòng)抵減以后月份的稅款,當(dāng)年抵減不完的可在匯算清繳時(shí)辦理退稅;也可直接申請(qǐng)退還應(yīng)減免的稅款。

九、個(gè)體工商戶申請(qǐng)代開貨運(yùn)發(fā)票時(shí),還預(yù)征個(gè)人所得稅嗎?

按照現(xiàn)行政策規(guī)定,個(gè)體工商戶代開貨物運(yùn)輸業(yè)增值稅發(fā)票時(shí),需要預(yù)征個(gè)人所得稅。為進(jìn)一步減輕貨物運(yùn)輸業(yè)代開發(fā)票環(huán)節(jié)的個(gè)稅負(fù)擔(dān),規(guī)范經(jīng)營(yíng)所得征收管理,《公告》規(guī)定自2021年4月1日起,個(gè)體工商戶、個(gè)人獨(dú)資企業(yè)、合伙企業(yè)和個(gè)人申請(qǐng)代開貨物運(yùn)輸業(yè)增值稅發(fā)票時(shí),稅務(wù)機(jī)關(guān)不再預(yù)征個(gè)人所得稅,而是由納稅人依法自行申報(bào)繳納。